财联社11月27日讯(记者 史思同)零售信贷风险持续释放下,银行正在加速处理个人不良资产。

11月27日,银登中心不良贷款转让专区中,中信银行仍在不断披露不良贷款转让项目。财联社记者注意到,近日,中信银行密集发布转让项目公告,仅昨日一天内就有11条个人不良贷款转让项目,涉及未偿本息总额合计约6.69亿元。

在业内人士看来,今年以来,银行业小微及零售的信贷风险整体都存在攀升态势。当前,零售资产风险仍处于释放阶段,后续资产质量指标改善压力仍存,但配合更大力度的不良核销、处置措施,以及新增贷款稀释零售贷款不良率平稳态势或能延续。

中信银行加速转让个人不良贷款

财联社记者据银登中心梳理,近期中信银行所挂牌转让的不良贷款项目涉及北京分行、深圳分行、重庆分行等多家分行,其中除个别对公不良贷款项目外,其余普遍多为个人消费以及经营性不良贷款。

在业内看来,零售贷款风险与宏观经济波动、个人财务状况修复等方面有关,银行加速处理个人不良贷款主要是不良率存在压力。“当前银行业零售端资产质量普遍承压,通过市场化手段加快不良资产的处置,有利于银行缓解资产质量压力,夯实稳健经营的基础。”甬兴证券固收首席分析师郑嘉伟表示。

对此,中信银行风险管理部副总经理唐淑晖日前在该行第三季度业绩说明会上被问及资产质量主要压力来源时就曾明确坦言,受经济恢复不及预期影响,银行业零售资产质量普遍承压,是市场整体趋势。

同时他进一步表示,中信银行已有针对性地加强管控,强化区域、客群、渠道和产品差异化管理,加强临期及催清收管理,拓展处置渠道,管控效能初步显现,三季度个贷和信用卡月均新发生不良均较上半年回落。

财联社记者注意到,对于零售端具体不良贷款等相关情况,中信银行三季报并未作出具体披露。不过从整体资产质量来看,中信银行前三季度不良率略有改善,但风险前瞻性指标有所上升。

数据显示,截至9月末,中信银行不良贷款余额659.81亿元,较上年末增加11.81亿元;不良贷款率1.17%,较上年末下降 0.01 个百分点;关注率为1.69%,较上年末增加0.12个百分点。其中,受房地产市场遇冷、经济增速放缓等影响,该行个人住房按揭贷款不良率较年初进一步上升0.11个百分点至0.61%。

银行零售资产风险仍处于释放阶段

实际上,今年以来,银行业资产质量总体稳定,但个人不良贷款率普遍有所增长。除中信银行外,还有民生银行、杭州银行等多家银行曾在近期业绩会上提及零售信贷风险,同时建设银行等部分银行也同样在加速进行个人不良贷款处置。

如民生银行信贷管理部总经理郭代直言,今年可比同业小微及零售的信贷风险整体上都存在攀升态势;杭州银行副行长潘华富表示,新发生不良贷款主要来自个别房地产客户风险分类下迁、小微信贷风险暴露压力有所上升以及网络信贷风险生成规模有所上升三方面。

对此,郑嘉伟告诉财联社记者,近期社融增速回落,以及前期小微支持政策逐步退出等这些外部因素都可能对银行零售端资产质量产生影响,加剧零售端风险暴露压力,进一步导致零售不良率上行。

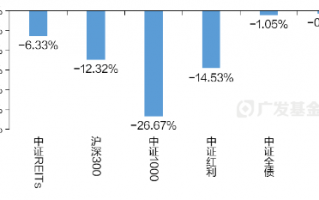

数据显示,截至今年三季度末,商业银行不良贷款率、关注率分别为1.56%、2.28%,不良率较上季末持平,关注率较上季末提升6bp。对此,光大证券认为,银行业三季度风险前瞻性指标小幅波动,主要是受零售不良生成压力仍维持相对高位等因素影响。

同时,国盛证券金融行业首席分析师马婷婷也进一步指出,从连续披露季度零售贷款不良率数据的银行来看,第三季度零售风险上行态势未见拐点。向前看,银行零售资产风险仍处于释放阶段,后续资产质量指标改善压力仍存,但配合更大力度的不良核销、处置措施,以及新增贷款稀释零售贷款不良率平稳态势或能延续。

展望全年资产质量走势,唐淑晖称,中信银行“有信心保障资产质量平稳收官”。他表示,在外部环境上,当前宏观调控政策接连下发,为稳经济、化风险提供了有力支撑。在内部管理上,该行将大力控新清旧,通过深化“五策合一”,推动行业、客户精准进退,优化授信结构;通过加固零售业务风控体系,严把客户准入,优化风控模型,提升零售业务风控效能;通过系统性加强贷后监控和风险预警、拓展处置渠道,提升问题资产处置效益和效率。